IMF第四条约报告说了什么?

8月14日,国际货币基金组织(IMF)发布了2015年度对中国的第四条约磋商报告(Staff Report for the 2015 Article IV Consultation)[1],对我国近一年来的经济金融运行进行了全面评估。

所谓第四条约磋商,是根据《国际货币基金组织协定》中第四条“关于汇兑安排的义务”的规定,IMF每年与成员国进行的双边磋商[2]。在这种磋商中,IMF会派团访问成员国搜集经济与金融信息,并与成员国政府官员就经济状况与政策进行讨论。...

8月14日,国际货币基金组织(IMF)发布了2015年度对中国的第四条约磋商报告(Staff Report for the 2015 Article IV Consultation)[1],对我国近一年来的经济金融运行进行了全面评估。

所谓第四条约磋商,是根据《国际货币基金组织协定》中第四条“关于汇兑安排的义务”的规定,IMF每年与成员国进行的双边磋商[2]。在这种磋商中,IMF会派团访问成员国搜集经济与金融信息,并与成员国政府官员就经济状况与政策进行讨论。...

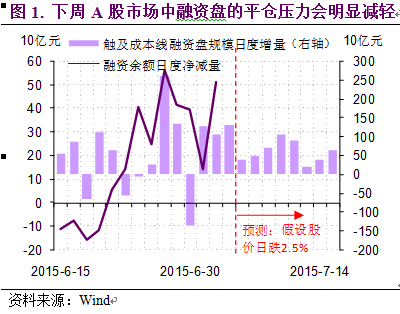

【摘要:7月27日,上证综指创下了8年来最大单日跌幅,让人担忧针对A股的救市举措是否失败。不过,救市成败并不取决于股指高低,而在于是否将股市融资盘规模调降到了合理水平。这是因为股市融资盘是此次股市动荡的核心风险点。目前,A股融资盘规模仍然偏高,需要通过震荡的市场走势来引导融资盘主动有序撤出市场。因此,近期股指再次出现明显下跌并不意味救市失败。恰恰相反,这正是成功实现救市目标所需要的。】

从今年...

【摘要:A股剧烈震荡之后,股市调控需要打赢短期稳市场、中期化风险、长期促改革这三大战役,以构建一个长期健康稳定发展的股市。在政府有力的托底之下,稳定市场之役已看到胜利的曙光。在这之后,还需打赢化解风险的战役,降低股市融资盘数量,并实现救市措施的平稳退出。而在长期,更重要的是吸取此次教训,通过改革来构建健康的股市运行机制,预防危机再次发生。在这第三场战役中,关键目标是实现金融混业监管和IPO注册制。】 ...

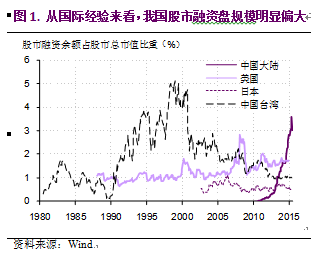

【摘要:在过去大半个月,A股因融资盘去杠杆而急促下跌。在股市此番动荡中,融资盘处在核心位置。在我们所做的压力测试中,在非常极端的情况下(上证综指跌到2000点,融资盘一直不平仓),融资盘可能给券商带来约3千亿的损失,给银行带来不超过4千亿的损失。这还不至于威胁到金融体系的稳定。而从金融风险向实体经济传导的资产负债表和信贷两个渠道来看,股市动荡对实体经济的威胁也不大。简而言之,我国并不会因为股市大跌而产生...

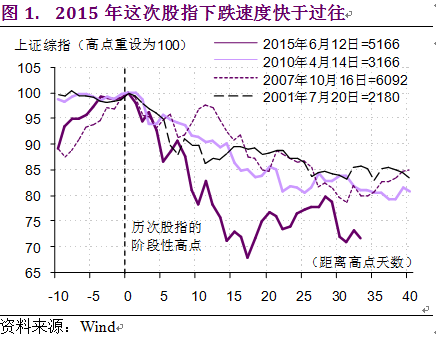

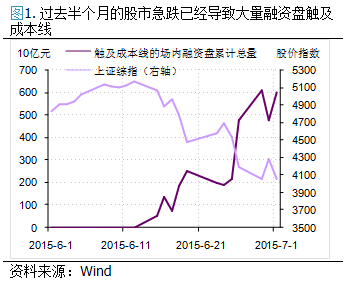

A股市场已连续下跌3周。毫无疑问,股市中融资盘的平仓压力是股指快速下跌的主要原因。

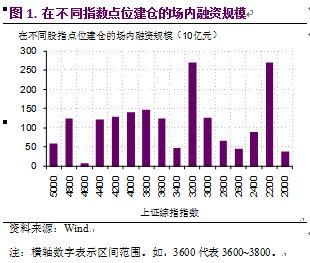

融资盘的平仓压力来自股指的下跌,而股指的下跌反过来又进一步加大了融资盘的平仓压力。股市融资数据向我们清晰地展示了这一恶性循环的图景。利用过去一年多来股市融资的建仓数据,我们可以估算出已跌回其建仓成本价的融资盘规模。这些融资盘的浮盈已全部消失,本金已开始亏损,因而主动或被动撤出市场的可能较大。相应的,我们可以用它们的...

A股市场在过去半个月中大幅下跌,令股市中融资盘面临很大压力。截至7月1日收盘,上证综指已经相对6月12日收盘价高点下跌了21.5%,深证成指的跌幅更是达到了24.6%。目前,市场急跌与融资盘平仓相互加强的恶性循环正在形成,融资盘发生雪崩式突变的风险已经很大,急需政策出手来加以制止。

股市融资盘雪崩迫在眉睫

目前,上证综指和深证成指已经差不多跌回到了今年4月上旬的水平。这意味着从4月初到6月中旬建仓的股市融资...

【摘要:昨天,人民银行罕见地同时祭出了降息和定向降准两项宽松举措。从时点上来看,央行此次宽松主要是针对前两周股市大跌而出的“救市”之举。但是,央行救市并不代表股市已经绑架了政策。很明显,股市的风险,尤其是融资盘的风险,已经在高层那里得到了前所未有的重视。在市场稳住之后,政策对股市的态度将会变得更为审慎。化解股市中融资盘风险将是政策的首要目标。要实现这一目标,震荡是最为有利,也最容易实现的市场形态。...

【摘要:早在2002年,伯南克就为抗通胀给出了货币宽松的路线图:(1)降低短期利率;(2)央行购买长期债券来压低长期利率;(3)央行直接买私人部门资产,压低风险溢价。近期人民银行的货币宽松正沿着伯南克的路线图推进。从3月至今,银行间短期利率已经大幅下降,令市场进入“流动性陷阱”状态。而在本周,央行又向国开行进行了PSL操作,向其投放了万亿规模的长期资金。在我国继续将之前通过基建和房地产稳增长的政策工具弃之不...

【摘要:媒体报道近期人民银行在金融机构的要求下,向部分金融机构做了定向正回购操作,回笼了超过千亿的资金。金融机构主动要求央行进行正回购,表明金融市场已经落入了“流动性陷阱”,再向市场中注入更多流动性已经无效。因此,市场对未来货币宽松的预期会明显下降。而宽松政策重心也将转向刺激资金从金融市场向实体经济的流动上。所以,金融市场未来的流动性状况很难比现在更松了。这对由流动性推动的资本市场牛市绝不是好消息...

【摘要:近日,财政部会同人民银行、银监会下发了地方债定向发行的政策。可以从四个视角理解这一政策:(1)它等价于要求商业银行“讲政治”,向地方政府发贷款,有利于稳定经济增长;(2)它等价于绕开“刚性兑付”,有利于利率水平的下降;(3)它等价于央行对地方政府存量债务提供流动性支持,有利于金融市场流动性的宽松;(4)它等价于向商业银行征税,不利于银行利润,但会增加降准概率。总体来看,这一政策利于利率水平的下...

【摘要:地方政府存量债务置换计划推进受阻,地方政府债券发行遭受市场冷遇。究其原因,是因为地方政府债券发行规模太小,所以发起来很难。这是因为只有地方政府债券发得足够多,正规财政的渠道才能满足地方政府的合理融资需求,市场才能相信地方政府给非正规融资渠道提供的隐性担保能被打破。在目前偏小的地方政府债券发行规模之下,市场相信隐性担保会持续存在,会继续为市场提供高收益、低风险的资产。与之相比,新发的地方政府...

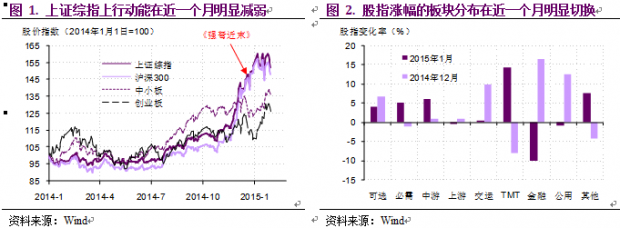

【摘要:进入2015年,资本市场陷入“纠结”状态。这缘于货币政策的两难。从“稳增长”的角度来看,货币政策理应放松。但货币全面宽松带来的副作用,以及股市“疯牛”对实体经济资金面的虹吸效应又制约货币放松空间。因此,央行宽松措施表现出“相机抉择”的特点,以便将控制流动性的主动权保留在央行自己手中。这样状况下,经济增长指标是决定货币政策走向的关键。在经济增长状况3月份明了之前,资本市场还将继续纠结。纠结的市场...

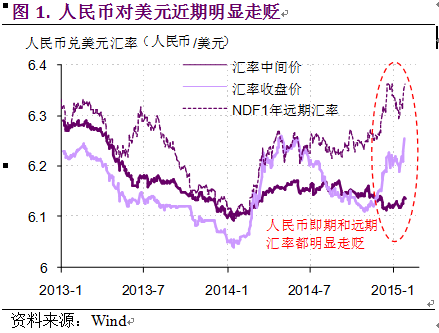

从2014年12月开始,人民币对美元表现出了明显贬值压力,并延续至今。目前,尽管人民币对美元的官定汇率——汇率中间价——仍然保持稳定,但即期汇率市场上的每日收盘价相比中间价贬值幅度已经接近2%,达到了政府所允许的日内波动幅度上限。同时,人民币在离岸远期市场(NDF市场)上也走弱。以远期汇率推算,目前市场预期在未来12个月里,人民币将相对美元贬值接近4%(图1)。

人民币的贬值压力主要来自近期美元的强劲升...

“一带一路”,是丝绸之路经济带和21世纪海上丝绸之路的简称。在习近平主席首先提出这一概念之后,以一带一路为方向的“走出去”大战略已变成了我国开放的一个主轴。作为一个有着美好愿景的战略,“一带一路”要最终成功,需要处理好国内与国外、政府与民间、以及长期与短期三个关系。

国内与国外

“一带一路”在我国国内已经得到了热烈反响。国内许多人都将其视为有利于我国产能输出、以及获取资源的新机会。但别忘记,...

1月15日,瑞士央行一则简短声明让全球金融市场动荡。在声明中,瑞士央行宣布终止它于2011年设定的瑞士法郎(瑞郎)兑欧元1.2的汇率下限。

按照惯例,瑞士法郎兑欧元汇率以多少瑞郎兑换1欧元计价。因此,1.2的汇率下限意味着1欧元最少得兑换1.2瑞士法郎,因而确保了瑞郎不会对欧元升值太多。相应的,放弃1.2的汇率下限,就意味着瑞士央行将减少在外汇市场的干预,从而放任瑞郎对欧元升值。

由于仅仅在3周之前,瑞士央行还曾重...

【摘要:近日有媒体报道我国政府将在2015年加快推进总投资额超过7万亿元的基础设施投资项目。“7万亿”的数字让人联想到2008年的“4万亿”刺激,带来不小遐想空间。但现实是,这次的“7万亿”投资其实是正常工作的延续,而并非“4万亿”那样的额外刺激。二者所对应的货币政策也有巨大差异。而当前正在进行的地方政府融资平台改革,也给 “7万亿”留下了与 “4万亿”截然不同的融资环境。所以,所谓的“7万亿”基建投资不可与之前的...